导语

用“一个国家的发达程度与国土面积无关。“来形容荷兰是再合适不过了。

由于高福利,高收入, 社会贫富差距小,荷兰吸引了很多外来移民和投资。 其中,房产投资就是很常见的一种。

然而,在荷兰投资房产并不是想象中那么容易。尤其是荷兰的税法,经常让初入房产的人们感到头疼。

今天,小编就来简单介绍一项在投资房产中你必须要了解的事项:个人所得税。

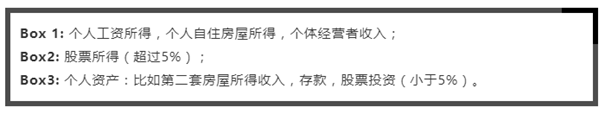

根据税务和海关总署官网,荷兰的个人所得税可以分为Box 1, Box 2 和Box 3。

其中,与房屋投资息息相关的是Box 1 和Box 3, 结合具体情况可以分为这两类:

出租自住房

现在很多人都会选择成为“freelancer”(自由工作者)或者“SOHO一族”(在家就业者),他们将自己空余的房间出租出去,以此获得一些额外的收入来补贴家用。

那么在这种情况下,就需要参考Box 1“个人自住房屋所得”。

根据Box 1规定,房主依旧可以享受住房贷款利息抵扣个税的政策,但是租金的70%需要上税。

在这个基础上,如果你还提供了其他服务,比如为租客提供早餐,打扫房间等等,就属于创业行为,也应该参考Box 1 ,而有关创业的税务却更复杂,这里不多表述。

注意:这种租赁只限于短期租赁,最多只能达到几个月。

第二套房出租

如果你在荷兰奋斗多年,买了第二套房子并想把它出租出去;或者你和伴侣注册并同居,你自己的房子刚好空余,那么你需要参考Box 3” 第二套房屋所得收入”去纳税。

在这个基础上,收到租金的70%不用再交税,但同时,你也不享受住房贷款利息抵扣个税的政策。

然而,虽然规定看起来简单明了,但实际操作起来更为复杂。

比如,出租自住房是有最高租金限制的!而且,如果房主有贷款,房子必须要拆分为自住部分和出租部分, 只有自住部分可以退税,而出租部分算作资产不能退税等等。

为此,我们提供了一个平台专门解答这类税务问题,如果你有房屋出租需要咨询,或者对其他税务问题感到迷惑,请尽快联系我们,我们会为您提供最专业的咨询服务。